Los bancos (que cotizan a una relación precio-valor contable de 0,6x y una relación precio-beneficio de 6x para 2023) todavía esperan un año récord en 2023

Dirk Becker (Allianz G) | Credit Suisse ha sido visto como el eslabón más débil del sector bancario mundial durante varios meses, después de varios escándalos y malas decisiones de gestión. Creemos que la consolidación puede ayudar a estabilizar el sistema financiero global:

En nuestra opinión, a UBS se le paga para drenar las porciones de riesgo de Credit Suisse y, a cambio, preservan la unidad doméstica suiza altamente rentable. Obtendrán 54.000 millones de francos suizos en ganancias en la primera fusión porque compran acciones de Credit Suisse con un gran descuento y obtienen capital AT1 por adelantado de forma gratuita, aunque es probable que haya muchos problemas con los que lidiar en los próximos años como liquidación. Credit Suisse trabajos y pago de costas judiciales.– La decisión del regulador suizo de cancelar el bono AT1 de Credit Suisse mientras los accionistas reciben al menos una compensación simbólica inicialmente conmocionó al mercado AT1 (ver arriba). Si, contrariamente a lo que se ha dicho antes, estos instrumentos se ubicaran por debajo de la equidad en la pila de capital, sería necesario revaluar esos bonos. Los bancos que emiten nuevos instrumentos pagarán una prima de riesgo más alta, por lo que el instrumento se vuelve más caro. (Y si se vuelven más caras que las acciones, ya no hay razón para emitirlas). Pero en nuestra opinión, la declaración de los reguladores de la UE debería disipar los temores en el mercado AT1 de los bancos europeos.

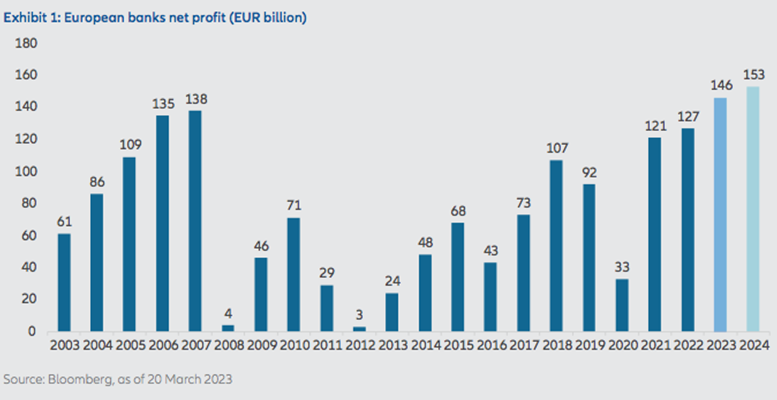

– La adquisición de Credit Suisse puede considerarse positiva para el sector bancario en general y el sistema financiero en su conjunto. Los bancos aún esperan un año récord en 2023 debido a las tasas de interés más altas después de registrar la ganancia neta más alta el año pasado desde 2007 (ver el gráfico a continuación). Los resultados del primer trimestre deberían estar respaldados por el comercio de renta fija. La economía se mantiene más fuerte de lo esperado, lo que mantendrá las pérdidas crediticias bajo control. El segmento cotiza a una relación precio-valor contable de 0,6x y una relación precio-beneficio de 6x para 2023E.

Mirando hacia el futuro, es probable que la regulación sea el principal riesgo. Los reguladores tienden a tener una visión conservadora de los riesgos y prefieren ser cautelosos. ¿Preferiría el BCE que los bancos conservaran acciones en el balance, en lugar de cumplir sus compromisos de dividendos generosos y recompras de acciones? Si bien es difícil describir el incidente de Credit Suisse, puede ser atípico para un sector que, hasta ahora, parecía relativamente fuerte durante esta crisis.

“aspirante a practicante de la cerveza. Creador. Alborotador incondicional. Defensor de la televisión. Gurú del café extremo”.